- Los consumidores están entusiasmados y tienen mucho en juego en los mercados.

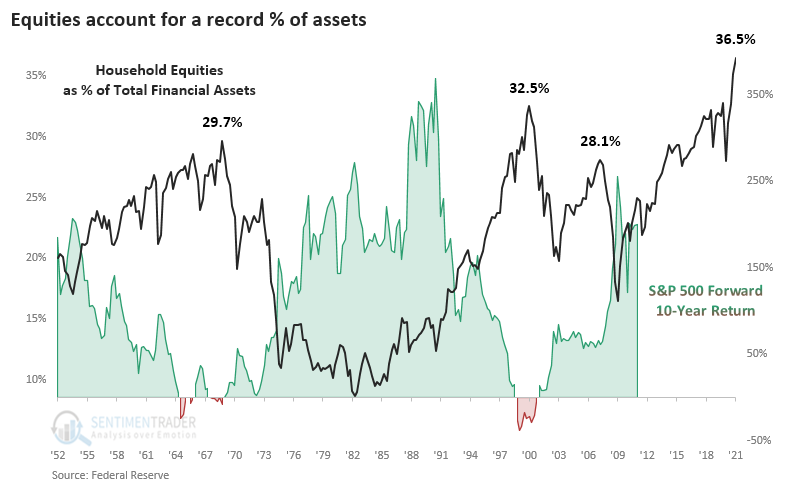

Los últimos datos de la Reserva Federal sobre los activos de los hogares, recién publicados para el primer trimestre, muestran que una vez más, las acciones han alcanzado un récord en relación con todos los activos financieros de los hogares. Con el 36,5% de todos los activos, los fondos mutuos y las acciones representan una participación mayor que cualquier otro momento desde al menos 1952.

El gráfico a continuación muestra esta medida frente al rendimiento del S&P 500 durante la siguiente década. Ha habido una clara correlación negativa, lo que significa que a medida que los hogares asignan más activos a las acciones, los rendimientos futuros de esas acciones disminuyen.

Una mirada similar a los datos muestra esto pero de una manera aún más extrema. En relación con la producción del país, la posición en acciones se han disparado y superan con creces cualquier extremo histórico. Al observar esas correlaciones con los rendimientos futuros, sugiere una pérdida del 36% para las acciones durante los siguientes 2 años. Por supuesto, este dato ha sido extremo desde 2015, por lo que cualquiera que lo use como una señal bajista ha estado sufriendo hasta ahora.

Uno de los mayores “asignadores” de activos del mercado, los fondos de pensiones, también recuperó su exposición bursátil. Con casi el 81% de todos los activos, los fondos se acercan a una asignación récord a las acciones.

No hubo muchos sectores a los que les fuera bien después de los picos en la relación capital / PIB. No es una gran sorpresa que los que resistieron mejor tendieran a ser más defensivos.

Estadísticas

El miércoles, el dólar estadounidense se disparó en reacción a la última guía de la Reserva Federal sobre las tasas de interés. Dean calculó que cada vez que el dólar subía un 0,5% o más en un día del FOMC, el oro cayó durante las siguientes dos semanas el 87% del tiempo. |

Etcétera

No es oro todo lo que reluce. A fines de la semana pasada, nuestro índice de optimismo (Optix) sobre el fondo de oro GLD se desplomó desde su máximo reciente, cayendo al 23%. Después de las pérdidas del jueves, el Optix cayó por debajo del 3%, su segunda lectura más baja en 7 años.

Pesimismo peruano. El Perú Optix sigue cayendo, ahora por debajo del 5%, mostrando un pesimismo extremo. Nuestro motor backtest muestra que durante los últimos 5 años, cuando el Optix está por debajo de cinco, el fondo EPU subió durante los siguientes 3 meses el 86% del tiempo.

Máximo interés. El índice de interés abierto de OEX ha alcanzado su punto más alto en casi un año, subiendo a 2,82. El volumen de estas opciones ha disminuido, pero en el pasado, las altas tasas de opciones de venta pendientes a opciones de compra pendientes han precedido a las caídas en las acciones de mayor capitalización.