En su libro Manias, Panics and Crashes: A History of Financial Crises, Charles Kindleberger describe las cinco fases de una burbuja. Le muestro un resumen de estas fases:

Fase uno: desplazamiento. Ocurre un evento o innovación que cambia drásticamente las expectativas. Esta fase generalmente se basa en una realidad y buenas intenciones.

Fase dos: expansión. Esta es la etapa en la que la narrativa se afianza y la gente comienza a hacer subir los precios de los activos.

Fase tres: euforia. En este punto, todas las apuestas están canceladas. Todos asumen que pueden enriquecerse fácil y rápidamente. Se arriesga sin cuidado y nadie se preocupa por la resaca de la mañana. Durante la burbuja de las “puntocom”, en este punto las personas decidieron que podían ganar más dinero con las OPI (OPV por sus siglas en español) que en su trabajo diario. La euforia hace que la gente piense que los buenos tiempos durarán para siempre, o al menos, no serán ellos los que sujeten la bolsa cuando se convierta.

Fase cuatro: crisis. La cara opuesta de cualquier auge es una quiebra. Esta es la fase en la que los iniciados comienzan a vender, y la compra de pánico rápidamente se convierte en venta de pánico.

Fase cinco: contagio. Así como los precios se disparan al alza debido a la euforia, a menudo se sobrepasan a la baja una vez que se propaga el contagio por las malas noticias y la gente piensa que las cosas nunca volverán a mejorar.

Estas cinco fases se pueden ver a través de la lente de todas las burbujas de activos de la historia porque la naturaleza humana es la única constante en los mercados.

El problema para los inversores es que nunca se puede saber cuánto durará cada fase en tiempo real. No hay una alerta del iPhone que le avise cuando el período de euforia está llegando a su punto máximo y llegando a su fin.

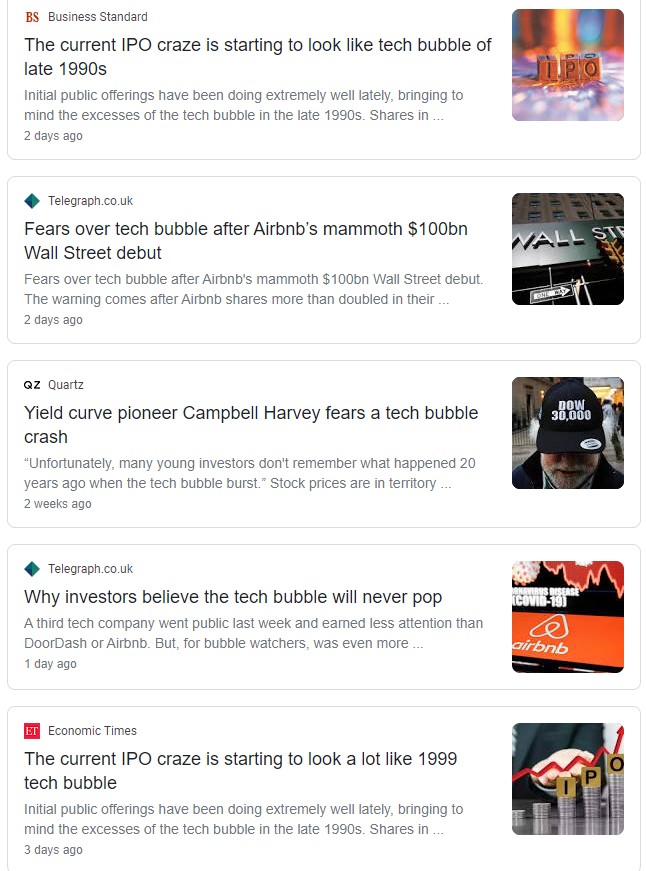

No es necesario mirar demasiado lejos para encontrar personas advirtiendo sobre una burbuja tecnológica en estos días. Estos son los principales resultados de noticias para una simple búsqueda en Google del término ‘burbuja tecnológica’:

Lo entiendo.

Las acciones tecnológicas han estado dominando tanto en el mercado público como en el privado durante años. Las OPI se están duplicando el primer día de operaciones. Parece demasiado fácil.

El problema es que la gente ha estado diciendo que estamos en una burbuja en el sector tecnológico desde hace casi 10 años.

Le muestro un titular de 2012:

Este llegó en 2013:

Otro de 2014:

Y aquí está Mark Cuban en 2015 por si acaso:

Podría haber seguido. La lista de historias que hablan de una burbuja tecnológica en los últimos 10 años o más es más larga que la cantidad de entrenadores de los Detroit Lions.

Leer The Big Short probablemente ha costado a los inversores millones (¿miles de millones?) De dólares en pérdidas porque mucha gente quiere llamar a la cima antes de que estalle la próxima burbuja. Desafortunadamente, beneficiarse de una burbuja parece más fácil para un lector de Michael Lewis (autor del libro mencionado) que en el mundo real.

Por supuesto, tal vez la gente tenga razón esta vez. Quizás estemos en una burbuja tecnológica. La pandemia ha impulsado tanta demanda de tecnología que la realidad no puede estar a la altura de las expectativas que actualmente están descontadas en los precios de algunas de estas empresas.

Cliff Asness comentó una vez: “El término burbuja debería indicar un precio que ningún resultado futuro razonable puede justificar”.

Para algunas acciones tecnológicas hoy en día, probablemente este sea el caso. Pero es probable que otros puedan crecer en sus expectativas a través de fundamentos mejorados y una base creciente de ingresos recurrentes.

Hay algunas similitudes y diferencias entre hoy y 1999.

Tal como vimos a fines de la década de 1990, las OPI se están volviendo locas, el comercio minorista diario ha experimentado un renacimiento, las acciones de crecimiento están aplastando las acciones de valor, las empresas de tecnología sin ganancias están experimentando valoraciones astronómicas y Warren Buffett aparentemente ha perdido su “toque”.

Por supuesto, las tasas de interés eran seis veces más altas en ese entonces y muchas de las empresas de hoy tienen un modelo de negocio real a diferencia de algunas de las “puntocom” en la burbuja de finales de los 90.

Pero ya sabes lo que los inversores no tenían en ese entonces: ¡gente gritando que estamos en 1999 otra vez!

Una de las únicas razones por las que la gente llama a esto una burbuja tecnológica es porque es fácil recordar.

Independientemente del rendimiento de las acciones tecnológicas a partir de aquí, intentar cronometrar las burbujas es más fácil de decir que de hacer.

Existe una gran diferencia entre predecir y obtener ganancias en los mercados. Pregúntele a los vendedores en corto de Tesla.