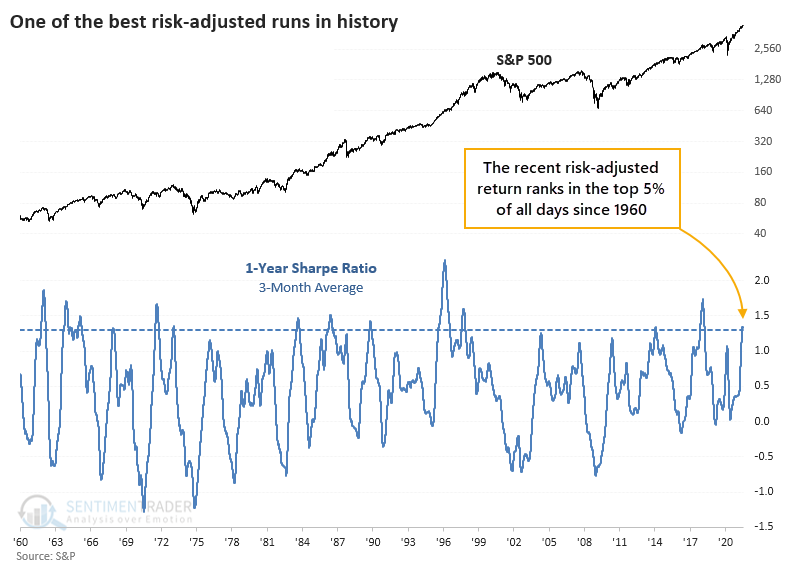

Imagine que podemos viajar en el tiempo como el doctor loco de “Regreso al futuro” y podemos ver con 6 meses y medio de anticipación esto:

De esta forma, habría sabido al comienzo del año que la tasa de inflación en los Estados Unidos alcanzaría su nivel más alto en 13 años.

Sin saber nada más, los libros de texto le dirían que debe vender bonos en corto y comprar oro. Y si realmente está en contra del sistema, también debería comprar bitcoins porque el gobierno está imprimiendo tanto dinero que las monedas fiduciarias no tendrán valor.

Todas estas coberturas me parecen razonables con la excepción del fin del dólar estadounidense tal como lo conocemos.

El problema es que los mercados no siempre reaccionan como crees que deberían.

La inflación se está disparando, pero los rendimientos de los bonos siguen pegados al suelo y, de hecho, han caído en las últimas semanas:

Vea si puede detectar la divergencia de la tendencia.

La razón por la que esto les parece extraño a muchos inversores es el hecho de que la inflación es, con mucho, su mayor riesgo como inversor en bonos. Cuando posee un bono o un fondo de bonos, recibe pagos fijos periódicos. Esos pagos fijos valen menos para usted con el tiempo cuando aumenta la inflación.

¿Qué tal el oro?

El metal amarillo se mantuvo básicamente plano durante el año pasado y bajó casi un 5% hasta la fecha en 2021:

El oro se encuentra en medio de una caída del 13% desde sus máximos en el verano de 2020.

¿Qué hay del bitcoin?

En realidad, todavía está ligeramente por encima del año (7% más o menos al momento de escribir este artículo), pero subió más del 100% en 2021 hasta mediados de abril y ahora se encuentra en medio de una caída del 50%.

Por supuesto, hay razones legítimas por las que podría ofrecer todos estos movimientos de precios.

Los mercados podrían estar diciendo que la inflación es transitoria. Podríamos estar experimentando un aumento a corto plazo en los precios debido a una combinación de restricciones de oferta, demanda reprimida por la pandemia y dinero de estímulo fiscal flotando.

Matthew Klein expone ese caso en The Overshoot:

Klein explica:

Fuera de unas pocas categorías que están experimentando importantes limitaciones de oferta idiosincrásicas o una sana normalización de precios debido a la reapertura, los precios subieron tanto como podría esperarse razonablemente.

Ciertamente, esa es una posibilidad. Quizás los mercados estén olfateando cosas. Se supone que, después de todo, el mercado de bonos es el dinero inteligente.

Luego está el hecho de que la Fed está comprando bonos junto con los boomers hambrientos de rendimiento y los fondos de pensiones.

Quizás las tarifas serían más altas sin toda esta demanda.

Y aunque el oro y el bitcoin actualmente están experimentando reducciones, ambos aumentaron enormemente en 2020. El oro subió un 25% el año pasado, mientras que el bitcoin se disparó más del 300% (y estos números incluyen el colapso de marzo del año pasado).

Por lo tanto, es posible que los precios se hayan adelantado por sí mismos para estos activos y debían tomarse un respiro.

Los mercados siempre requieren contexto, pero la mayor lección aquí es lo difícil que puede ser protegerse contra los riesgos a corto plazo en los mercados.

La gente ha estado golpeando la mesa sobre la inflación durante varios años. Estoy seguro de que muchos de ellos estaban listos para una vuelta de la victoria ahora que finalmente está aquí.

Sin embargo, los mercados no cooperan.

El problema de tratar de cubrir los factores de riesgo macro a corto plazo es que nunca se sabe lo que ya se ha descontado. Tal vez los mercados sepan que la inflación es transitoria o tal vez se asusten más adelante si resulta que la inflación más alta está aquí para quedarse.

La verdad es que nadie sabe realmente cuál es el precio y eso es lo que hace que la inversión a corto plazo sea tan difícil.

Podría haber clavado los datos macroeconómicos sobre la inflación y aún así haberse equivocado en su tesis de inversión dependiendo de cuán creativo haya intentado ser con sus coberturas de inflación. Identificar los movimientos del mercado a corto plazo requiere no solo obtener las noticias o los datos correctos, sino también el posicionamiento de otros inversores.

A la mayoría de los inversores les conviene protegerse contra los riesgos a largo plazo en lugar de tratar de cubrir todos los aumentos de velocidad macro a corto plazo.