- Después de las explicaciones del FOMC en la que dieron su punto de vista sobre el estado de la economía y las tasas de interés, el dólar estadounidense se disparó al alza. La tendencia siguió durante unos días antes de girarse esta semana.

Los especuladores han estado cortos del dólar, lo que sugiere que la operación contrarian, en este caso al alza, puede ser cada ver más interesante. Este tipo de “trade contrarian” es un movimiento que aparentemente dañará a la mayoría de los participantes, generalmente cuando se han posicionado en exceso en una dirección u otra. Esto no siempre funciona muy bien en el dólar u otras monedas con tendencia, pero pareció tener impacto durante la semana pasada.

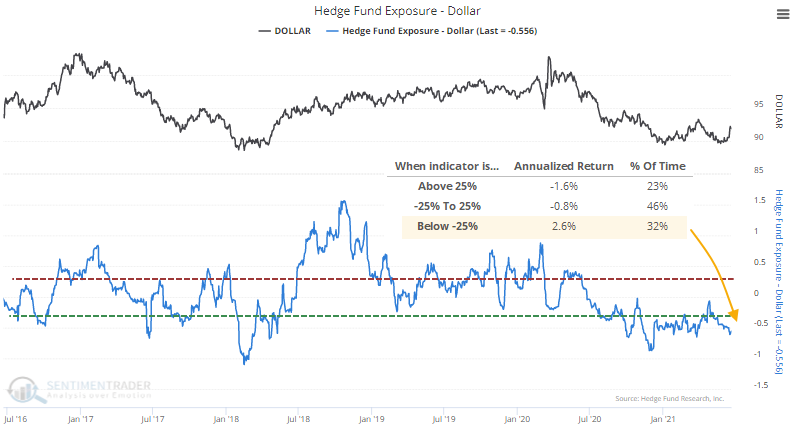

La exposición estimada de los fondos de cobertura al dólar es profundamente negativa. Cuando ha estado por debajo del 25%, el rendimiento anualizado del dólar fue de + 2,6%.

Supongamos que este “trade contrarian” resultara en un setup similar a otros en los últimos 15 años. Regresamos y analizamos cada momento en que FX Pain cayó profundamente en territorio negativo y los repuntes posteriores del dólar.

En promedio, el dólar se recuperó durante 154 días hábiles, con una ganancia media de poco más del 10%.

Estadísticas

Más de $ 650 millones ingresaron al fondo de bonos de alto rendimiento HYG el miércoles, entre los 20 primeros de todos los días en la historia del fondo. Nuestro motor backtest muestra flujos de entrada de esa cantidad o más en un solo día precedidos por retornos promedio negativos hasta un mes antes. |

Etcétera

Proyecto de dólar, amigo. La estacionalidad del dólar australiano se encuentra en un pico a mitad de camino de los meses de verano antes de lo que a menudo ha sido otro repunte en julio, su máximo pico para el verano. No tomamos esto literalmente, es solo una guía de las tendencias generales a lo largo del tiempo.

Subida lenta. Las posiciones totales de coberturistas comerciales de “dinero inteligente” en contratos agrícolas se han mantenido por debajo de 125.000 contratos netos cortos, por debajo de su mínimo histórico anterior a principios de 2016.

Fracaso financiero. Las compras de información privilegiada corporativas en el sector financiero (XLF) se encuentran en un mínimo histórico.